2023年10月から新たに始まる適格請求書保存方式(通称インボイス制度)。「消費税の仕入税額控除」に関わる新しい制度です。

ところで、そもそも消費税とはどんな税なのでしょうか。

普段から関わっているので、よく知っているように思いますが、改めてきちんと考えてみたいと思います。

インボイス制度について書いています。よかったらこちらもご覧ください↓

消費税とは何か

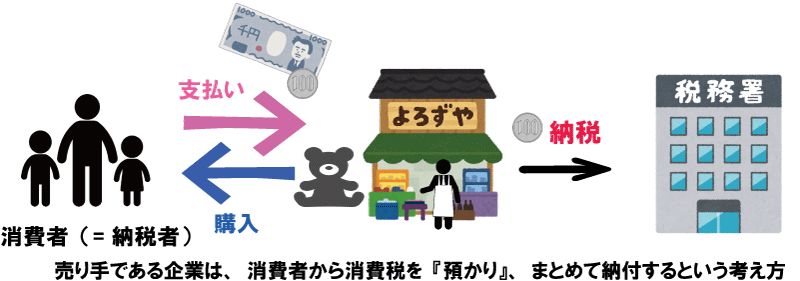

消費税とは、物品やサービスの「消費」にかかる間接税です。税金を払うのは消費者になります。

税を負担する人と、納税する人が別々の人である税金を間接税といいます。*負担する人と納税する人が同じ人の場合は直接税といいます

消費税は国税である消費税と、地方税である地方消費税で構成されています

- 標準消費税(10%)→消費税7.8% 地方消費税2.2%

- 軽減税率(8%)→消費税6.24% 地方消費税1.76%

*軽減税率について書いています。よろしければ、こちらをご覧ください→『インボイス制度のはなし①』

消費税のかからない取引

事業活動に伴って行われる取引にはほとんど消費税がかかりますが、中には消費税のかからない取引もあります。*消費税の課税対象となる取引での売上高を『課税売上高』と言います

消費税の性格上、課税の対象としてなじまないもの、社会政策上、適当でない取引

例:

- 土地の譲渡及び貸付け

- 住宅の貸付*事務所・店舗や駐車場の賃料には消費税がかかりますが、住宅は非課税

- 有価証券などの譲渡

- 学校教育

- 介護保険サービスの提供 等

ある一定の条件を満たしているので、消費税の課税が免除されている取引

例:

- 商品の輸出

- 国際郵送

- 外国にある事業者に対するサービス 等

消費税の対象とならない取引

例:

- 国外取引

- 試供品や見本品の提供*対価を受け取らないもの

- 出資に対する配当 等

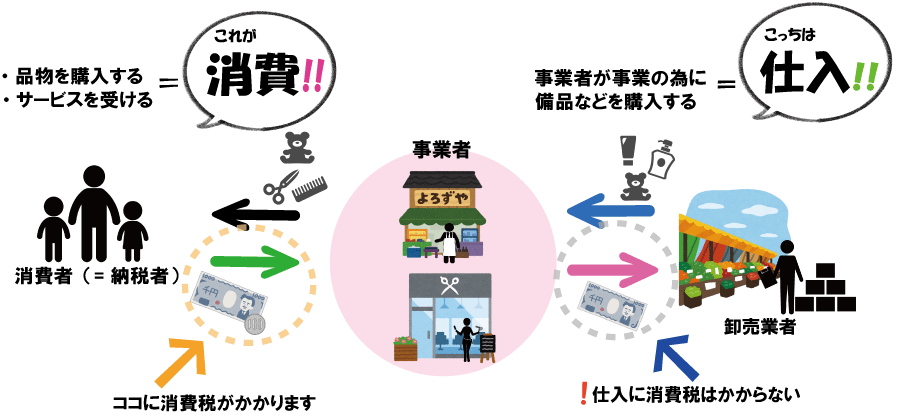

消費税がかかるのはあくまでも『消費』の部分。業者が事業のために品物を購入する『仕入』には消費税はかかりません。

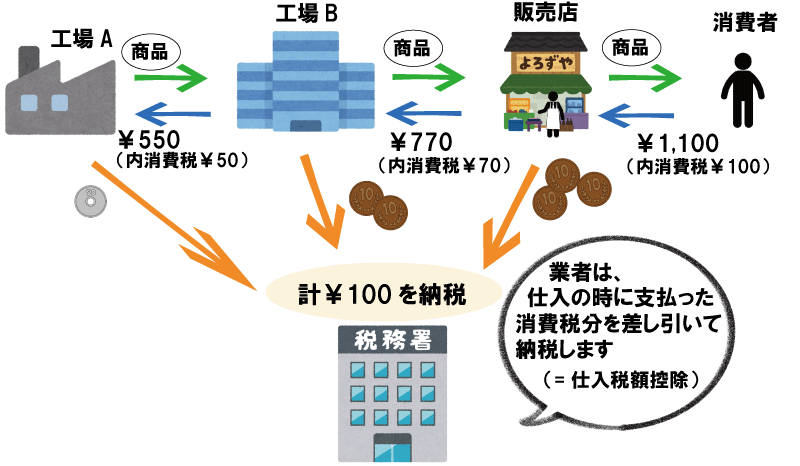

仕入に消費税はかかりませんが、業者間の取引でも消費税は発生します。この為、二重、三重に税がかかることの無いよう、業者は販売時に受け取った消費税から仕入れ時に負担した消費税を引いて、納めるべき消費税額を算出します。これを仕入税額控除といいます。

工場Aで作った製品を工場Bは¥550で仕入れます。(本体価格¥500 消費税¥50)

次に工場Bで加工した製品を販売店は¥770で仕入れます。(本体価格¥700 消費税¥70)

最終的に消費者は商品を¥1,100で購入します。(本体価格¥1,000 消費税¥100)

納める消費税…合計¥100

- 工場Aが¥50を納付

- 工場Bは販売店から受け取った¥70から、自身が支払った消費税分¥50を引いた¥20を納付

- 販売店は消費者から受け取った¥100から、自身が支払った消費税分¥70を引いた¥30を納付

課税業者と免税業者

消費税の納税義務者は、法人、個人の区別なく受け取った消費税を申告納付する義務があります。

但し、一定の基準に満たない場合、事業者の納付事務の負担等を軽減する為に申告や納税が免除されます。免除された事業者のことを免税業者と言います。

どのように判断するか

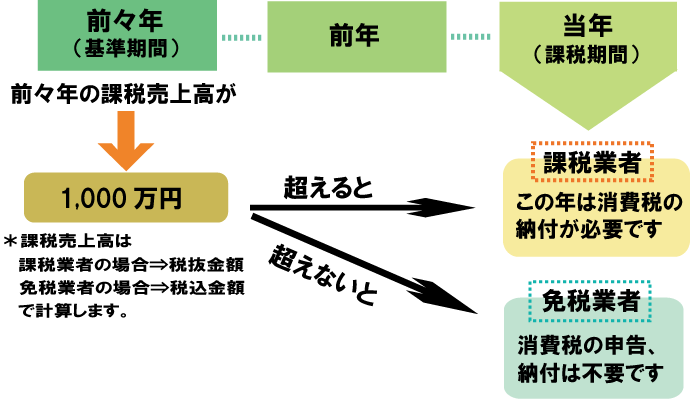

消費税を納付するかしないかの判断は、下記のように行います。

①基準期間の課税売上高が1,000万円を超えるか否か

これまで課税業者だったとしても、税込の課税売上高が1,000万円以下になった場合、翌々年は免税業者となります。*消費税の納税義務者でなくなった旨の届出が必要です

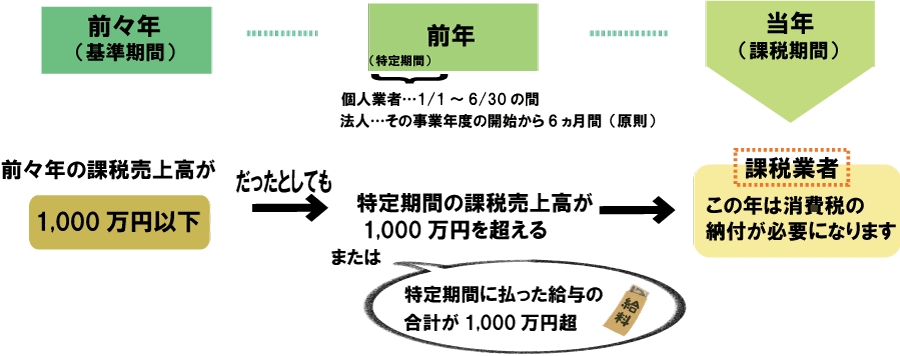

②特定期間における課税売上高が1,000万円を超える(または給与支払額が1,000万円)を超えるか否か

*課税期間は原則として、個人業者は暦年(1/1~12/31)法人は事業年度を指します

- 新規に設立した等の為、基準期間が無い法人で、資本金又は出資金が1,000万円以上

- 基準期間の売り上げが1,000万円以下であっても、『消費税課税事業者選択届出』を行っている事業者

上記1.2の業者は、課税業者となります。

免税業者であっても、消費税を上乗せして請求することが出来ます。

免税業者でも商品等を仕入れる際には消費税を払います。消費税を請求しない場合、業者が仕入等のために支払った消費税分は自己負担することになります。*消費税を請求し、預かった税額が支払った税額より多かった場合、その差額は利益とすることが出来ます(これを益税と言います)

計算方法と納税

申告方法

消費税は所得税と同様に納税者が自身で申告して税額を確定させ、自ら納付する申告納税制度を採用しています。

申告方法は3通りあります。

- e-TAX(オンラインサービス)を利用し申告する

- 郵便又は信書便を使って所在地等の所轄の税務署へ送付する

- 所在地等の所轄の税務署の受付に提出する

計算方法

消費税の計算方法は2種類、一般課税*原則はこちらで計算しますと簡易課税制度があります

一般課税の計算式*原則としてこの計算式で消費税額の計算を行います

お客様から預かった税額 - 支払った税額 = 消費税額

注1:『売り上げ活動によって、お客様から預かった税額』、『消費活動によって支払った税額』のどちらも10%と8%の税率ごとにそれぞれ計算した額を合計します

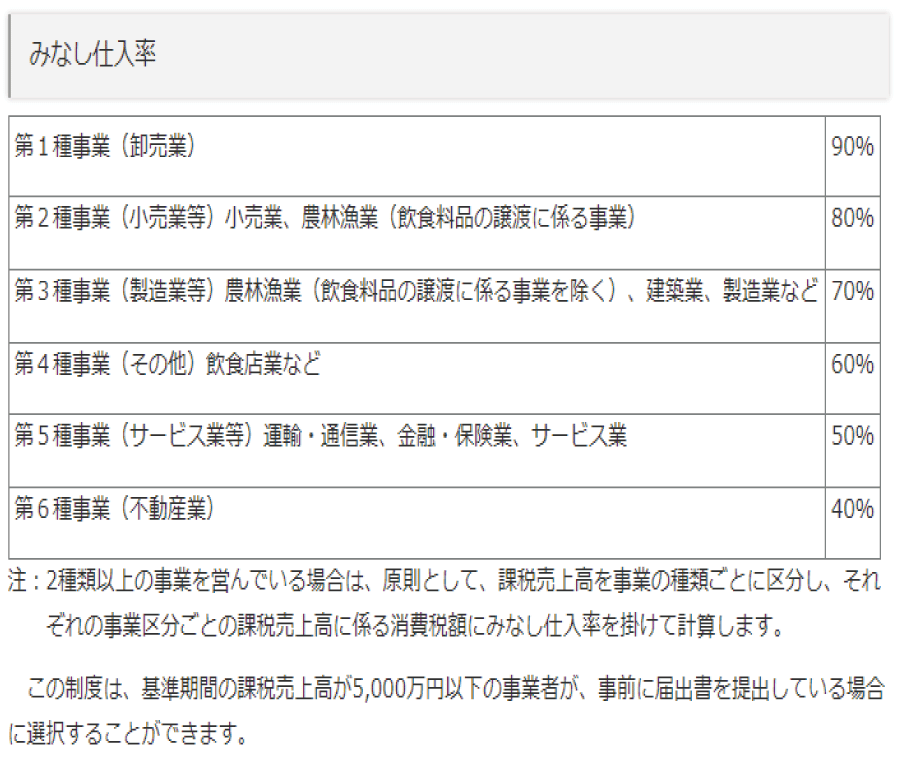

基準期間の課税売上高が5,000万円以下で、かつ事前に所轄の税務署長に消費税簡易課税制度選択届出書を提出していると、この制度が使えます。

一般課税のように実際の税額をひとつひとつ計算するのではなく、事業の種類ごとに国が決めたみなし税率を課税売上高にかけて仕入控除の税額を算出します。

手続についてはこちらをご覧ください→国税局HP『消費税簡易課税制度選択手続』

納付方法

納付方法は5通りあります。

- 振替納税を利用する…事前に指定しておいた金融機関の預貯金口座から、決まった期日に引き落とされる方法*申告期限迄に申告書の提出が必要です

- e-Taxを利用し納付する

- クレジットカードで納付する…『国税クレジットカードお支払いサイト』で手続きする

- コンビニで納付する…国税庁のHPのQRコード作成ページ等で納税に必要な情報をQRコードとして作成し、コンビニエンスストアで納付*納付できる金額は30万円以下

- 現金で納付する…現金に納付書を添えて、期日までに金融機関(日本銀行歳入代理店)又は所轄の税務署の納税窓口で納付

税金の計算は大変複雑です。専門家の力も借りつつ、正しい納税を心がけたいですね。

『インボイス制度のはなし③』はこちらからどうぞ↓

下記のサイトもご覧ください↓

- 国税庁HP『インボイス制度 公表サイト』:https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice.htm

- 財務省 税制関系パンフレット『もっと知りたい税の事』:https://www.mof.go.jp/tax_policy/publication/brochure/zeisei0306_pdf/index.html

- e-Tax HP:https://www.e-tax.nta.go.jp/

- 日本銀行HP:https://www.boj.or.jp/

- 杉並税務署(所在地・案内):https://www.nta.go.jp/about/organization/tokyo/location/tokyo/suginami/index.htm

- 荻窪税務署(所在地・案内):https://www.nta.go.jp/about/organization/tokyo/location/tokyo/ogikubo/index.htm

- 中野税務署(所在地・案内):https://www.nta.go.jp/about/organization/tokyo/location/tokyo/nakano/index.htm