相続税や所得税、贈与税等の国税は原則として金銭での一括納付が原則です。但し相続税に限り、一定の要件を満たすことで分割払いが認められたり(延納)、金銭以外の相続財産での納付が認められることもあります。相続税を金銭以外で納めることを物納といいます。

物納のしくみ

相続税を納付する際、期限までに金銭での一括納付が難しく、延納したとしても金銭での支払いがどうしても無理、という場合、一定の要件を満たすことで物納が認められます。

物納できる金額は、相続税全額ではなく、金銭で支払うことが出来る金額は全部支払って、どうしても支払えない金額分になります

物納申請する財産は自分で選ぶことはできず、相続した財産のうち種類とその優先順位は下記のように決まっています↓

一定の制約があるなど、物納許可後の財産の売却などがしにくいと考えられるものは、物納において優先順位が低くなります。こうした財産を物納劣後財産と言います。

その財産の他に、より物納に適した財産がある場合は、そちらへの変更を求められます。

物納劣後財産の例:

- 法令に違反して建築された建物及びその敷地

- 地上権、耕作を目的とする賃借権、地役権などの権利が設定されている土地

- 配偶者居住権の目的となっている土地およびその敷地

売却が困難なもの、管理するのに負担が生じるもの、公序良俗に反するものはそもそも物納財産として認められません。こうした財産を管理処分不適格財産と言います。

管理処分不適格財産の例:

- 権利について争いのある不動産

- 境界が明らかでない土地

- 抵当権がついている土地 等

物納の手続きの流れ

相続税を計算した結果、金銭での納付ができず“物納しよう”となった場合、物納で納める相続税額を計算し、納める財産を選びます。

物納の申請は

- 「相続の開始があったことを知った日」(通常の場合は、被相続人が亡くなった日)の翌日から10ヵ月以内に

- 被相続人の住所を管轄する税務署

へ必要書類を提出します。

*杉並区の場合、荻窪税務署又は杉並税務署。 被相続人の住所でどちらかに分かれます

・提出書類

物納申請時に提出する書類には以下のものがあります

- 物納申請書

- 金銭納付を困難とする理由書(説明資料を含む)

- 物納申請をする財産ごとの書類(物納手続関係書類) 等

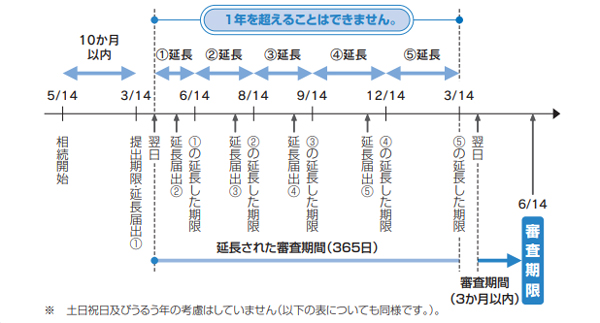

期限までに書類が準備できない場合は、『物納手続関係書類提出期限延長届出書』を提出することで、提出期限を延長することが出来ます。*延長するとその期間は利子税がかかります。

*1回の申請で最大3ヵ月延長できます。申請回数の制限はありませんが、合計で1年を超える延長はできません。

提出された申請書や関係書類に記載の不備や不足書類があった場合、税務署長から書類の訂正や、追加書類の提出を求める通知書(補完通知書)が送付されます。

補完通知書の内容に従って書類の訂正や、不足書類の作成を行います。*補完通知書を発行した日の翌日から、保管期限までの間は利子税がかかります

物納申請財産が不動産の場合、税務署と財務局で現地調査を行います。*申請者も立ち会います

現地調査を行った結果、何か整備が必要だと判断されると、整備等の措置を求める通知書が送られます(措置通知書)

例:

- 隣接地へ木の枝が入り込んでいるので、枝払いする

- 倒木を撤去する

措置通知書には内容に応じて期限が記載されているので、期限までに指定された整備を行い、整備が完了したら、『物納申請財産に関する措置事項完了届出書』を担当の税務署又は国税局に提出します。

**措置通知書を発行した日の翌日から、『物納申請財産に関する措置事項完了届出書』が提出される迄の期間は利子税がかかります

一般的に、物納申請期限から3カ月以内に税務署長から許可または却下の返答があります。*申請財産の状況によっては最長9ヵ月まで延長する可能性があります

物納許可になったら→『相続税物納許可通知書』が届きます。通知書に従って納付手続きを行います。物納は財産の引き渡し、所有権移転登記など、それぞれの財産ごとの方法で、正式に所有権が国に移転した時に納付完了となります。

許可された財産の価額が物納する分の相続税額を超えた場合、超えた分は金銭で還付されます。

*手続きの期限は、物納許可のあった日の翌日から6日以内です。期限までに手続きが終了しない場合は利子税がかかります

却下になったら→『相続税物納却下通知書』が届きます。却下された財産や理由などを確認し、延納申請へ変更するか、他の財産を選定し直して再申請します。*物納申請が却下になったことによる再申請は却下された財産ごとに1回まで行うことができます

通常の相続税の申告でも、被相続人が亡くなってから相続税の申告、納付を終えるまではバタバタと大変な日々を送ることになりますが、物納申請をするとなると、物納財産の選定や書類の作成などで輪をかけて大変になります。また、申請しても必ず許可が下りるわけではなく、整備するなどの条件が付いたり、却下になる場合もあります。

急に起きるのが相続です。その時に慌ててしまうよりも、前々からしっかりと相続対策をしていくことが大切だと私どもは考えます。特に東京都内の不動産は、実勢価格と相続評価額の差が大きくなりがちということもあり、相続時のトラブルを防ぐためにも、しっかりと今の状況を把握し、どのように相続税を払うのか前もって準備しておくと良いのではないでしょうか。

弊社では市場の動向のアドバイスや、簡易的な実勢価格の評価などのご相談も承っています。ご自身が所有している不動産の大体の実勢価格も把握しておくためにも一度お気軽にお問い合わせください。

下記のサイトもご覧ください↓

- 国税庁 物納の手引き:https://www.nta.go.jp/taxes/nozei/enno-butsuno/pdf/3001tebiki03.pdf

- 国税庁 物納の手引き(手続き編):https://www.nta.go.jp/taxes/nozei/enno-butsuno/pdf/2101tebiki02.pdf

- 国税庁HPタックスアンサー 相続税の物納:https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4214.htm