2月になると個人事業主にとって重要な手続き、確定申告の時期がやってきます。

*2021年度の所得税等の申告受付期間は2022年2/16~3/15迄です(個人事業者の消費税等は2022年3月31日迄です)

さて、この確定申告とはどういったもので、どのように行うのか。大まかな流れをお話したいと思います。

そもそも確定申告とは何か

確定申告とは日本の納税に対する手続きの一つで、一般的には所得税の手続きを指します。

1月1日~12月31日までの1年間を課税期間として、この期間に得た収入から税務上の経費や所得税の控除金額などを引いた金額(所得)を計算し、その金額と其れに対する所得税の金額を申告して確定させる手続き。

*確定申告には所得税の確定申告の他に、法人税の確定申告、消費税の確定申告などがあります

個人事業主や不動産所得、株取引等で所得がある人、一時的に大きな所得のあった人、一定の金額を超えた収入のある年金受給者、給与取得者等は確定申告が必要な方々になります。

日本の税制度は『申告納税方式』を採っており、原則として自分が得た所得等は自分で正しく申告して納税することになります。但し、会社員や公務員等の給与取得者は源泉徴収によって納税しているため、確定申告は不要です。

年間の所得にかかる税金を事業者があらかじめ給与から差し引くこと。

事業者は年末その年最後の給与の支払いをする際に、それぞれ各人ごとにそれまでに源泉徴収した所得税の金額と、支払った給与総額から算出した納付すべき税額を比べて過不足を精算します。このことを年末調整と言います。

*ただし、会社員等が副業をしていて(例:アパート経営等)、年間の所得が20万円を超えるような場合、または給与所得が2,000万円を超えるような場合は、確定申告が必要です

確定申告にはどんな書類が必要か

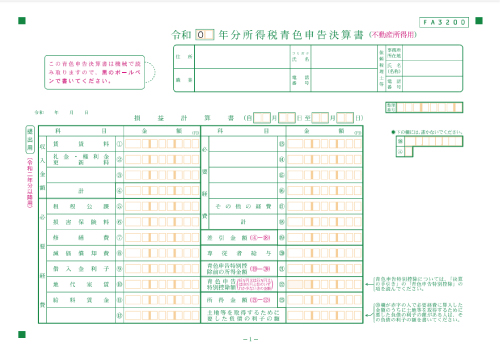

不動産所得の確定申告には『白色申告』と『青色申告』の2種類があります。白色申告は書類作成等が簡単ですが、節税等のメリットは青色申告の方が大きくなります。

事業所得、不動産所得等、一定の種類の所得がある場合、事前に申請書を提出することで、所得税について有利な扱いを受けることが出来る制度です。

青色申告のメリット

- 青色申告特別控除…一定の要件を満たすことで、10万円、55万円、65万円のうちのどれかの控除を受けることが出来ます。

- 青色申告専従者給与の必要経費算入…一定の要件を満たす場合、実際に支払った給与の額を必要経費とすることが出来ます

- 純損失の繰越しと繰戻し…事業から生じた純損失を一定の要件のもと、翌年以降又は前年の所得から差し引くことが出来ます。

- 事業所得、不動産所得、山林所得の場合のみ申告できる

- 事前に申請が必要…申告する所得のある年の3月15日迄に所轄の税務署に青色申告承認請求書を提出する

- 複式簿記での記帳

この他控除等の内容により、事業規模の基準を満たすかどうかe-Taxでの申告又は戦時帳簿保存の有無など様々な要件があります

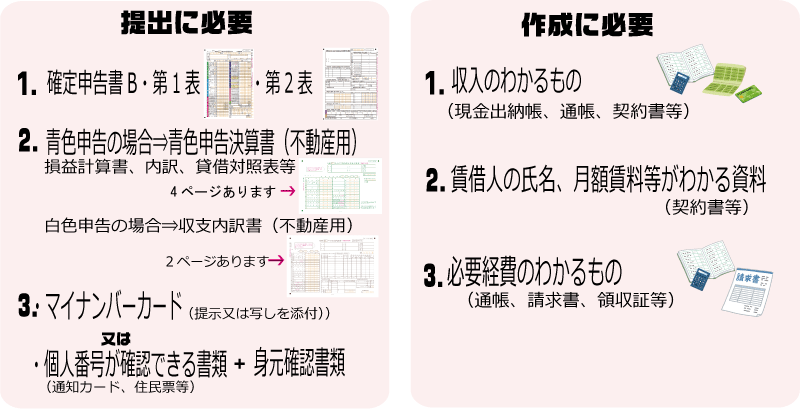

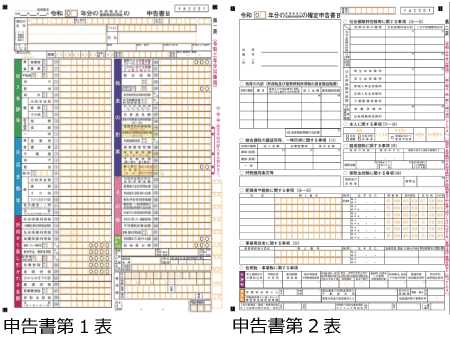

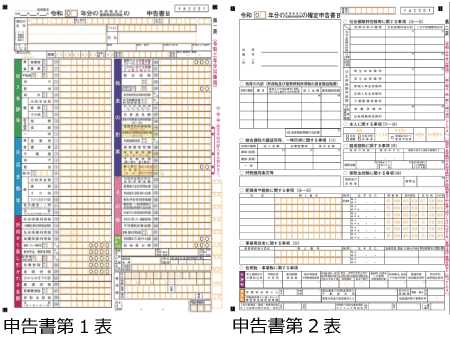

提出書類

*画像をクリックするとpdf画面になります

青色申告以外の人の申告方法を白色申告と言います。

特になし…白色申告をすることでの特別な控除は特にありません

*基本的な控除を受けることはできます

事前の手続き不要…開業しても、青色申告の申請を出していない時は、自動的に白色申告になります。

簡易簿記での記帳 *これは白色申告だけのメリットではなく、青色申告でも控除の内容等によって簡易簿記での記帳が認められる場合もあります。

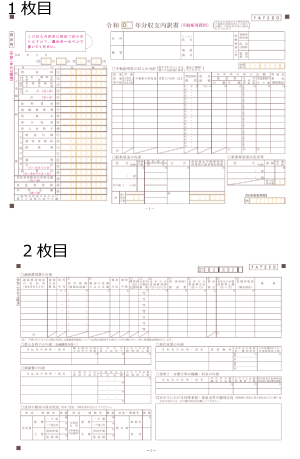

提出書類

申告書Bは青色申告も、白色申告も同じ申告書を使用します。この他に『収支内訳書』が必要です。*不動産所得には専用の収支内訳書があります

*画像をクリックするとpdf画面になります

申告書を作成する

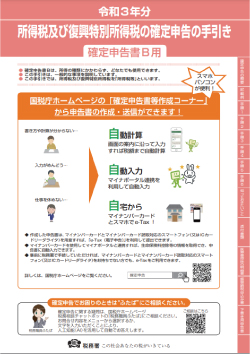

提出に必要な書類や作成の手引きは、税務署や確定申告会場、各市区町村の担当窓口等で手に入れることが出来ます。

その他、国税庁HPからダウンロードすることも出来ます。

*作成の手引書等も同じページから見ることが出来ます

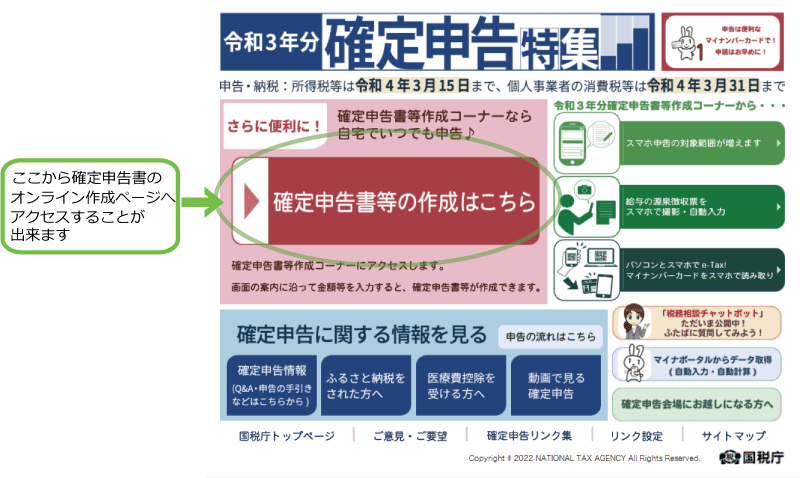

国税庁HPでは確定申告の特集ページがあり、オンラインでの申告書作成ページにアクセス出来ます。

案内に従って金額等を入力し、確定申告書を作成します。

一定の要件を満たすと、e-Tax(国税電子申告・納税システム)を利用して、申告することも出来ます。

*条件等によっては利用できない場合もあります。必ず確認をお願いします

申告書作成ページで確定申告書を作成し、プリントアウトして所轄の税務署の窓口へ提出(又は郵送)する方法もあります。

書類の提出と納税

提出方法

申告書の提出方法には以下のようなものがあります↓

- e-Taxを利用して作成、提出する

- 書類を郵送する…第一郵便(封書の郵便物のこと)又は信書便で送付。*宅急便やメール便での送付は出来ません

- 所轄の税務署に提出する…税務署の受付や毎年確定申告の時期に設置される申告書作成会場などで提出します。各税務署で会場等が異なるのでご注意ください。杉並区の場合⇒・杉並税務署・荻窪税務署 中野区の場合⇒中野税務署

*新型コロナウイルス流行の影響で、予約や整理券などが必要な場合があります

納税方法

納税方法には、e-Taxを利用した電子納税の他、直接金融機関や窓口で支払う、クレジットカードやコンビニ払い等いろいろな方法があります。

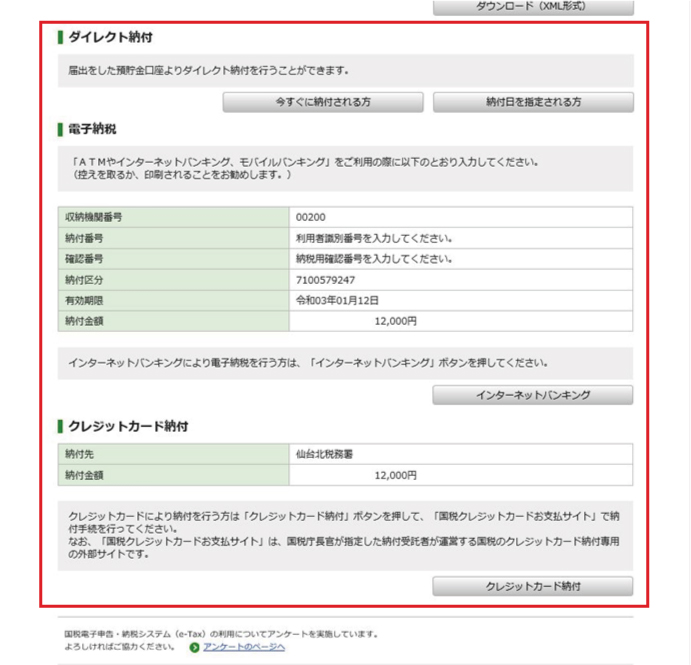

e-Taxを利用して以下のような納付方法を選ぶことが出来ます。

- ダイレクト納税…事前にダイレクト納税の依頼書を提出しておくと、e-Taxを利用して電子申告書等又は納付情報を登録した後でe-Taxのメッセージボックスに『納付区分番号通知』が届きます。この通知を開いて指定します。

- インターネットバンキング…e-Taxに必要情報の入力を行う登録方式と、銀行のインターネットバンキングのページにログインし必要情報を入力する入力方式があります。

・現金納付…金融機関又は所轄税務署の窓口で、現金で支払う方法

・振替方式…納税者自身の預貯金口座から口座引落しにより納付する方法。

事前に専用の依頼書をe-Taxを利用して提出するか、所轄の税務署又は振替口座のある金融機関へ提出することで振替ができるようになります。*書類は国税庁のHPの『振替納税手続による納付』からダウンロードするか、税務署の窓口で貰います

・クレジットカード方式…『国税クレジットカードお支払いサイト』から手続きします。

・コンビニ納付(QRコード)…国税庁HPでQRコードを作成し、納付受託者であるコンビニエンスストアで納付します。(国税庁HP『コンビニ納付(QRコード)』

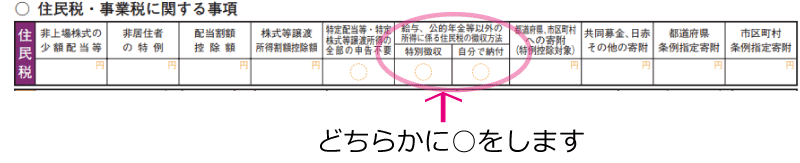

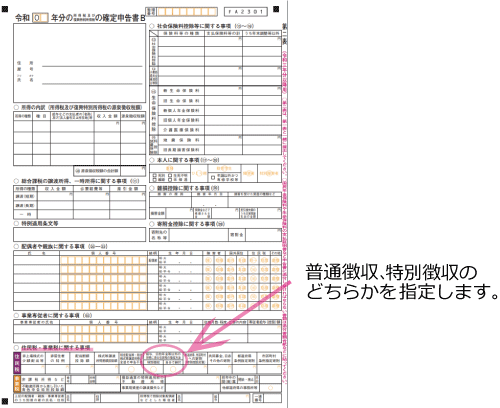

給与・公的年金以外の所得にかかる住民税は普通徴収と特別徴収のうちのどちらかを選ぶことが出来ます。

- 普通徴収…納税する人が自身で納付する方法*毎年6月中旬ごろ納付用紙が届くので、それを使って納付します

- 特別徴収…勤め先の企業から給与より差引いて納付してもらう(給与取得のある方)又は、公的年金から差引いてもらう(65歳以上の方)方法

確定申告の申告書の提出や納付は慣れない方にとっては、とても複雑に見えます。

ただ、日々の取引記録をしっかりと取っておくこと、必要書類を整理して取っておくことで、申告書作成の複雑さはかなり解消されるのではないでしょうか。

賃貸経営はその名の通り『経営』であり、家主様は『経営者』です。経営者として事業の内容を把握し、納税額がどのくらいになりそうなのかを意識し、その資金を準備することは経営者としての大切な務めです。

税理士等に任せるのも一つの方法ですが、税務署の窓口や自治体等相談できるところも多々あります。賃貸経営の規模等にもよりますが、出来るようであれば、専門家の助けも借りつつ、ご自身で挑戦してみるのも良いかもしれません。

- 国税庁HP『確定申告特集』:https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/index.htm

- 国税庁HP『税について調べる』:https://www.nta.go.jp/taxes/shiraberu/index.htm

- (一社)全国青色申告連合会HP:https://www.zenaoirobr.jp/index.html

- 杉並税務署…https://www.nta.go.jp/about/organization/tokyo/location/tokyo/suginami/index.htm

- 中野税務署…https://www.nta.go.jp/about/organization/tokyo/location/tokyo/nakano/index.htm